In Zusammenarbeit mit

Finanzielle Fragen rund um den Ruhestand

Sie wollen Ihre Finanzen für die Zeit nach der Pensionierung planen? Dann machen Sie als Erstes eine Auslegeordnung. Tragen Sie alle Unterlagen zu Ihrer Vorsorgesituation zusammen und schätzen Sie Ihren Einkommensbedarf im Ruhestand ab. Für wen müssen Sie mitplanen (Ehepartnerin, Kinder in Ausbildung)? Zeigen sich Lücken, ist jetzt noch Zeit, sie zu schliessen, zum Beispiel indem Sie sich bei der Pensionskasse einkaufen oder den Maximalbetrag in der Säule 3a ausnutzen.

Was haben Sie, was brauchen Sie?

Die Basis für Ihre Planung bildet Ihr Budget – das aktuelle sowie eines für die Zeit nach der Pensionierung. Anhand dieser Zahlen können Sie abschätzen, wie sich Ihre Vorstellungen vom Ruhestand mit Ihren Finanzen in Einklang bringen lassen. Und falls Sie feststellen, dass Sie Geld auf die Seite legen sollten, finden Sie im Budget am einfachsten heraus, wo Sie Ihre Ausgaben reduzieren können (einige Spartipps finden Sie hier).

Sie haben noch nie budgetiert? Die Einnahmen sind meist einfach zu erfassen, mühsamer wird es bei den Ausgaben. Am besten notieren Sie zuerst drei Monate lang alles, was Sie ausgeben, und stellen aus diesen Zahlen Ihr Monatsbudget zusammen. Posten, die nicht monatlich anfallen (Steuern, Versicherungsprämien etc.), erfassen Sie in einem Jahresbudget und rechnen Sie auf die Monate um.

| Tipp |

|---|

| Erstellen Sie Ihr Budget am Computer, dann sind Korrekturen und Einfügungen einfach möglich. Einen Budgeterhebungsbogen sowie Musterbudgets finden Sie beispielsweise auf budgetberatung.ch. |

| Erstellen Sie Ihr Budget jetzt mithilfe des Clientis Budgetrechners. |

|---|

Ihr Budget nach der Pensionierung

Für die Zeit nach der Pensionierung sind Sie auf Schätzungen angewiesen. Folgende Unterlagen helfen Ihnen, realistische Annahmen zu treffen:

- Vorsorgeausweis der Pensionskasse mit den Angaben zur voraussichtlichen Altersrente sowie das Reglement

- Rentenvorausberechnung der AHV: Diese können Sie bei der AHV-Ausgleichskasse verlangen; auf der Website der AHV können Sie eine grobe Berechnung auch selber anstellen.

- Belege von Freizügigkeitskonten und -policen

- Belege von Säule-3a-Konten und -Policen

- Lebensversicherungspolicen

- Auszüge von Bankkonten und Wertschriftendepots

Bei den Ausgaben wird das eine oder andere wegfallen – zum Beispiel die Prämien für eine Lebensversicherung oder Berufsauslagen. Andere Posten können höher werden – etwa die Gesundheitskosten, aber auch Ausgaben für die eine oder andere Reise.

Ruth und Karl M. sind beide 55 und verheiratet. Ruth M. ist nicht berufstätig, ihr Mann verdient mit seinem 100-Prozent-Pensum 5800 Franken pro Monat. Sie haben eine günstige Wohnung und leben auch sonst bescheiden, sodass ein monatlicher Überschuss von 300 Franken bleibt. Das Ehepaar rechnet nach der Pensionierung mit Einnahmen von 4200 Franken. Dann würde ein Fehlbetrag von 350 Franken pro Monat resultieren. Sollten sich die Pensionskassenrenten allerdings schlechter entwickeln, könnten sich die M.s zwar noch ein Stück weiter einschränken, müssten aber mit einem deutlich grösseren Minus rechnen. Sie beschliessen, den Überschuss während der kommenden zehn Jahre konsequent zu sparen. So haben Sie nach der Pensionierung ein kleines Polster für die Deckung des voraussichtlichen Mankos. Zudem erwartet Ruth M. eine Erbschaft von ihrem vermögenden Vater, sodass das Ehepaar trotz Manko zuversichtlich in die Zukunft blickt (die Budgets des Ehepaars M. finden Sie im PDF «Budgetbeispiel).

Bei den meisten Menschen nehmen die Bedürfnisse mit zunehmendem Alter ab. Setzen Sie in Ihrem langfristigen Budget dennoch die Ausgaben zu Beginn des Ruhestands auch für die späteren Jahre ein. Das ergibt einen Ausgleich zur (nicht berücksichtigten) Teuerung.

| Mit welchen Einnahmen können Sie nach der Pensionierung rechnen? Jetzt mit dem Clientis Pensions-Check-Rechner berechnen. |

|---|

Ist eine Pflegeversicherung sinnvoll?

Vor allem der Gedanke an die letzten Lebensjahre bereitet vielen Menschen Sorgen. Was, wenn ein Aufenthalt im Pflegeheim nötig wird? Tatsächlich sind die letzten Lebensjahre oft die teuersten. Zwar finanzieren die Krankenkasse und der Kanton die eigentlichen Pflegekosten; die Kosten für Unterkunft, Essen und Betreuung müssen die Bewohnerinnen und Bewohner jedoch selber tragen. Und das kommt monatlich rasch auf mehrere Tausend Franken zu stehen. Für die meisten Pflegebedürftigen decken Ergänzungsleistungen die Finanzierungslücke. Vermögende jedoch müssen die Kosten unter Umständen ganz oder teilweise selber übernehmen. Mit der Revision der Ergänzungsleistungen, die am 1. Januar 2021 in Kraft getreten ist, gilt: Wer mehr als 100 000 Franken auf der Seite hat, muss zuerst das Vermögen über dieser Grenze aufbrauchen (für Verheiratete liegt die Grenze bei 200 000 Franken, für selbst genutztes Wohneigentum gelten höhere Beträge). Erst dann wird geprüft, ob ein Anspruch auf Ergänzungsleistungen besteht.

Empfiehlt es sich also, eine private Pflegeversicherung abzuschliessen? Für Menschen in bescheidenen bis durchschnittlichen finanziellen Verhältnissen sind solche Versicherungen (zu) teuer – und oft sogar kontraproduktiv, weil die Ergänzungsleistungen entsprechend gekürzt werden. Sie sind allenfalls eine Überlegung wert für Wohlhabende, die ein ansehnliches Vermögen absichern und sich eine gehobenere Pflege leisten möchten. Die Angebote der Versicherer sind unterschiedlich; vor einem Abschluss empfiehlt sich, folgende Punkte genau zu klären:

- Gibt es Wartefristen und zeitliche Einschränkungen für die Leistungen?

- Übernimmt die Versicherung auch Leistungen zu Hause (Pflege durch Angehörige oder privat angestelltes Personal ohne Spitex-Anerkennung)?

- Macht der Versicherer Vorbehalte aufgrund Ihres Gesundheitszustands?

| Gut zu wissen |

|---|

| Die Lebenserwartung nach einem Heimeintritt ist in der Regel nicht besonders hoch. Bei Wartefristen von zwei Jahren und mehr werden die Leistungen unter Umständen nur noch kurze Zeit oder gar nicht mehr ausgerichtet. Dann haben Sie umsonst Prämien gezahlt. |

Was soll mit dem Eigenheim passieren?

Die eigenen vier Wände haben einen hohen emotionalen Wert. Vielleicht können Sie sich gar nicht vorstellen, aus dem Haus wegzuziehen, wollen in der vertrauten Umgebung Ihren Lebensabend verbringen. Vielleicht aber machen Sie sich auch Gedanken darüber, ob das Haus nicht in späteren Jahren zur Last werden kann: zu viel Arbeit, zu grosse finanzielle Belastung. Wie auch immer, die Überlegungen zum Wohneigentum gehören mit in die Planung des Ruhestands:

- Wollen Sie im Haus, in der Wohnung bleiben? Muss Ihr Daheim an veränderte Bedürfnisse angepasst werden?

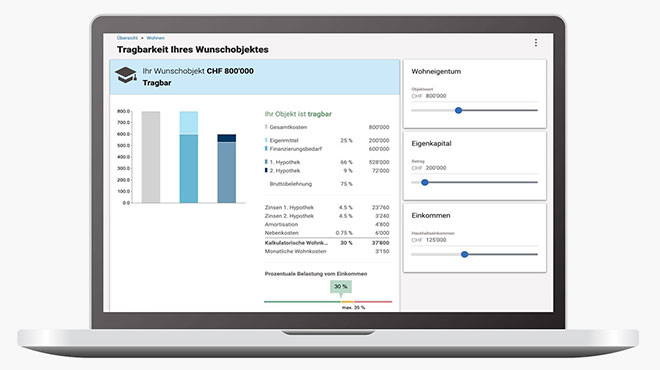

- Wenn Sie bleiben wollen: Wie hoch darf die Hypothek sein, damit die finanzielle Belastung nicht zu gross wird?

- Ziehen Sie einen Umzug in Betracht? Was muss Ihr neues Zuhause bieten?

- Wollen Sie bei einem Umzug Ihr Eigenheim verkaufen? Oder soll es ein Nachkomme übernehmen?

Wenn Sie jetzt anfangen, sich mit solchen Überlegungen auseinanderzusetzen, bleibt Ihnen genügend Zeit, Ihre Vorstellungen und Träume in die Realität umzusetzen. Was Sie dabei alles vorkehren können, lesen Sie unter «Ihre Wohnsituation nach der Pensionierung».

| Den kompletten Beobachter-Ratgeber mit 20% Spezialrabatt |

|---|

| Die umfassenden Beobachter-Ratgeber (als Buch oder E-Book erhältlich) helfen Einsteigern, die Themen Wohneigentum, Vorsorge etc. richtig anzugehen. ➤ Jetzt bestellen |

Jetzt Beratungstermin online vereinbaren

Sie haben eine Frage zum Thema Vorsorgen? Lassen Sie sich von uns beraten – wir sind gerne für Sie da.